作者:姚欣宁 经济管理学院 王振 经济管理学院 李师华 经济管理学院 陈彦如 经济管理学院

关键词:互联网银行、微众银行、金融科技、长尾客户

摘要

“互联网+”持续发展,促使互联网银行行业逐渐成熟,客户习惯、政策支持等背景提供了良好的宏观环境。本文以微众银行为例分析互联网银行利用金融科技服务于长尾客户的经营模式,相对于传统银行低成本、高效率的竞争优势,以及风险控制、法律法规等方面的劣势,提出加强大数据征信、政府监管等发展建议。

一、互联网银行整体分析

近年来,科技前沿领域出现一系列突破与创新,大数据、云计算等技术的研发得到进一步深入,并应用至更广泛的层面。其中,“互联网+”融合多项技术,催生出新的应用场景,其中银行业就是和互联网结合的典型案例。互联网银行背靠互联网公司,依托于成熟的网络平台、以云计算及大数据处理为核心技术,提供一系列基于互联网的综合金融服务。互联网银行具有信息化、轻资产、平台化和普惠性的行业特征。

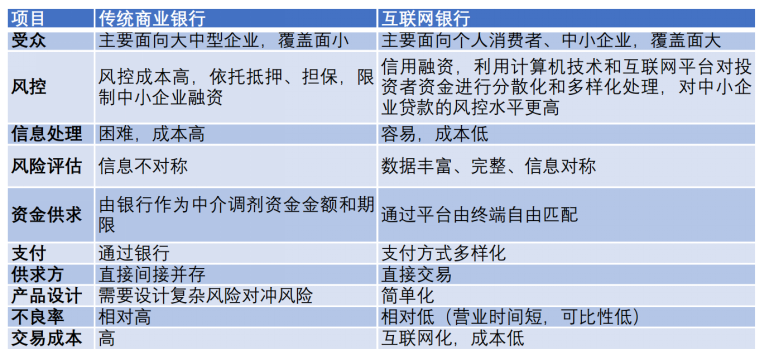

图1.1: 互联网银行与传统商业银行对比

至2019年,已有近20家民营银行获批,这其中也出现了一部分仅开设线上服务平台的银行——互联网银行。其中,包括微众银行在内的五家银行已具有了一定头部效应。

基于PEST宏观模型对业态环境进行分析,在政治环境方面,国家已开始高度重视互联网银行的发展,但互联网银行的业务开展仍受到一些限制。在经济环境方面,我国银行业资产基数庞大,互联网银行拥有巨大的发展机遇,同时也面临着有力进入者的挑战。社会环境方面,客户对网点的依赖性下降,支付方式发生改变,理财、信贷渠道也发生了改变。技术环境方面,金融科技在银行业的应用则分为了金融IT、互联网金融和金融科技三个阶段。

二、科技、普惠、连接——以微众银行为例

微众银行,全称“深圳前海微众银行”,是国内首家互联网银行及线上投资理财贷款平台。业务模式上,微众银行的定位为“个存小贷”、平台中介,将传统银行也作为服务对象,以金融科技媒介与之合作,更好地服务个人和企业用户。

在经营思路上,微众很早就提出了“科技、普惠、连接”的愿景。微众采取与实体银行和其他金融机构合作的经营方式。同时,微众在金融科技上推行了“ABCD”战略,即人工智能、区块链、云计算和大数据,并逐渐衍生成为E(Enabler),即赋能者。该战略不仅能降本增效,更有着商业输出创收的潜力。对于普惠概念,微众银行提出了自己独特的“3A+S”的理念,即实现可持续(Sustainable)的方便获取(Accessible)、价格可负担的(Affordable)、贴心(Appropriate)的金融服务。

图2.1:ABCD战略

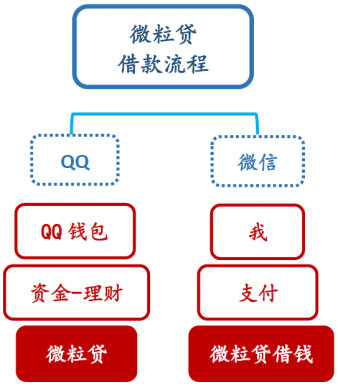

目前,微众已推出微粒贷、微业贷等一系列产品。

图2.2:微粒贷借款流程

通过SWOT分析,我们发现,当前,微众银行依托腾讯和资本支持,通过发展金融科技,取得了不同于传统银行的高速发展。当然,传统银行业与互联网科技的融合不断加深,也会给微众带来更多的机遇和挑战。

图2.3:SWOT分析

三、互联网银行总结及未来展望

互联网银行利用先进的互联网技术摆脱实体网点的束缚,降低成本提高效率,进行风险管理,从而让金融服务的渗透范围扩大至传统商业银行未重视的长尾客户,获得金融科技的红利。由于该群体的绝对收入增加,因而对优质金融产品和服务的需求将逐渐追赶、甚至超过大客户,因此贷款给个人消费者和小微企业的金融市场潜力很大,加之我国连续出台政策支持互联网银行的发展和传统金融体系的完善,可对发展前景持较为乐观的态度。

但另一方面,互联网银行的经营仍存在一些不足之处。其一,互联网银行系统面向全网开放,加强内部管理以避免交易漏洞具有一定难度。其二,风险控制具有较高难度。其三,目前国内没有专门针对互联网银行监管的法律法规。

针对以上三点,互联网银行应该采取有效的改进措施。银行应进一步加强对客户数据的保护,同时在风险管控上进行创新,综合用户社交平台上的表现以及央行征信、公安系统中的数据来进行全面而客观的评估。还应该加速互联网银行的规范化,加快立法进程、保证执法力度,创建与互联网银行相匹配的创新监管机制。